騰落レシオの計算方法と使い方

株式投資関連のニュースやアナリストなどの相場予想などでよく見聞きする指標のひとつに「騰落レシオ」というものがあります。

騰落レシオとは「買われすぎ」や「売られすぎ」を判断するテクニカル分析のひとつ。値上がり銘柄数と値下がり銘柄数をもとに計算するため、個別銘柄の分析に用いることはできず一般的に日経平均株価のみに使用されます。

個別銘柄の分析と併用することでより高い精度の予想も可能になる騰落レシオ。その計算方法や具体的な使い方を紹介していきます。

騰落レシオの計算方法

では騰落レシオの具体的な計算式と使い方を見ていきます。

騰落レシオは適用期間に応じて「5日騰落レシオ」や「25日騰落レシオ」などが存在しますが、その中で一般的に使用されているのが25日騰落レシオ。相場の話で騰落レシオが取り上げられていたら、25日騰落レシオと思って間違いありません。

そういう理由からここでは25日騰落レシオを前提として話を進めていきます。

ではまず計算式から。

- 25日間の値上がり銘柄数の合計÷25日間の値下がり銘柄数の合計×100

これにより算出された数字から買われすぎ、売られすぎを判断することになります。

買われすぎ、売られすぎの判断基準

上記の計算で出た数字の単位は%で、ニュートラルな状態は100%。これが120%を超えると「買われすぎ」となり高値警戒、70%を切ると「売られすぎ」と判断し買いのチャンスと捉えるのが一般的。

しかしこれはあくまでも目安。特に買われすぎの水準は130~140%に至ることも多々あるため、120%を超えたからといって飛びつくのは危険と言わざるを得ない現実も。

チャートで見る騰落レシオ

騰落レシオを用いる場合の多くは数値で示しますが、見やすいチャートで表すことにより、120%が売りサイン、70%が買いサインという説が必ずしも当てはまらないことが見て取れるはず。

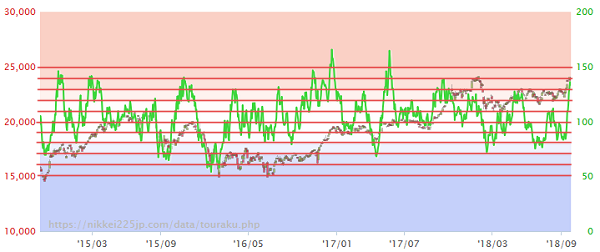

上表は2014年10月~2018年9月までの4年間の日経平均株価と騰落レシオの動きをチャートにしたもの。黄緑の線が騰落レシオになります。50%から150%まで10%刻みで赤線を引いています。ちょっと見づらいかも…

売られすぎとされる70%に関しては概ね信頼ができるものになっている一方、買われすぎのラインはかなりばらつきがあります。あえていうなら140%を超えると反転する可能性が高い印象か。

そう考えると140%まで待つのがベストのようにも感じるが、120%や130%で下落に転じる場合も多いため、140%を待っていると取引機会が極端に減ってしまうことに。

取引が少なくなったとしても損をしないことを最優先にするのであればそれでもいいでしょう。しかしアクティブに取引をしたいのであればそうもいかないのが悩ましいところです。

騰落レシオの注意点と弱点

買われすぎ、売られすぎを判断する際に、個人投資家から機関投資家まで幅広く用いられる騰落レシオですが、注意点や弱点も存在します。

株価と連動するとは限らない

上表を見てひとつ気付くことがあります。それは株価と騰落レシオは必ずしも連動していないという点です。

騰落レシオは波を作りながらも60%から150%の中で推移しているのに対し、日経平均株価は15,000円を底にピークは24,000円まで上昇しています。

騰落レシオの算出はあくまでも値上がりと値下がりの銘柄数。一口に「値上がり・値下がり」と言っても、その幅は千差万別ですよね。

ある銘柄が1円上昇しようが100円上昇しようが値上がり銘柄数としては「1」であるため、騰落レシオが大きく変化しなくても株価は大きく上昇することがままあるのです。もちろんその逆も然り。

チャートのローソク足を見ると過熱感を感じるのに、騰落レシオはそれほどでもないという事態も散見されます。当然ながら過熱感を探る他のテクニカル分析と連動しないこともあり、どのテクニカルを参考にするか迷うケースも。

このあたりが騰落レシオの難しいところかもしれません。

ピークで留まることが多い

株価のチャートなどは天井を付けた後急落する、もしくはそこを付けた後急騰するケースが多いもの。しかし騰落レシオは必ずしもそうではありません。

騰落レシオはピークに達した後1~2週間ほどその付近をキープすることが多いのも特徴。例えば130%がピークだとすると、その後1~2週間ほど120~130%をウロウロした後に急落する感じ。

だからといって株価が横ばいというわけではない点に注意。

これは25日間の値上がり・値下がり銘柄数をもとに計算するという点や、ファーストリテイリング、ファナックなど一部の値がさ株の株価が日経平均株価に大きく影響を与える点が影響していると見られます。

特に値がさ株は要注意ですね。値下がり銘柄数のほうが明らかに多いのに、ファーストリテイリングやファナック、ソフトバンクグループが大きく上昇したために日経平均株価が上昇するなんてこともザラですからね。

こういった一部の日経平均株価への寄与度が大きい銘柄が騰落レシオの精度を下げているのは間違いありません。

どうにかしろよ東証。

騰落レシオの活用法

騰落レシオは移動平均線を用いたものや一目均衡表などに比べれば若干マイナーですが、多くのテクニカル分析の中では比較的メジャーなもの。

ゆえに騰落レシオを用いている多くの投資家が「買われすぎ」「売られすぎ」と判断すれば、投資家心理としてそれが相場に影響を与えてくるのは想像に難くありません。テクニカル分析は使用する投資家の数こそが正義なのです。

こういった「買われすぎ」「売られすぎ」を判断するのに用いるテクニカル分析は他にもあり、「ボリンジャーバンド」や「RSI (相対力指数)」などが有名です。

そして気になる騰落レシオの信頼性はというと、他のテクニカル分析の記事でも何度も書いている通り単体でのテクニカル分析はあくまでも参考程度に捉えるべきなのは間違いありません。前述のように値がさ株の影響も無視できませんし。

そう、複数のテクニカル分析やファンダメンタルズ分析を組み合わせることによって信頼性を高めるのがセオリーなのです。

買われすぎや売られすぎの判断をより信頼性の高いものにしたいのであれば、騰落レシオに加え上記「ボリンジャーバンド」や「RSI(相対力指数)」などを併用するようにするといいかも。

また、騰落レシオは日経平均株価という指数にのみ用いられるものなので、監視している個別銘柄の分析をしっかりと行ったうえで、売買のタイミングを計る“スパイス”として用いるのが妥当か。

比較的知られた分析法である騰落レシオはある程度の信頼性が伴うと見ていいでしょう。しかし値上がり・値下がり銘柄数によって算出される都合上、値動きと逆行するケースも見受けられます。こういった特徴を理解した上で使用するようにしてください。

あわせて読みたい関連記事

信用取引は現物取引に比べ圧倒的に安い手数料が魅力のひとつです。しかし毎日金利や貸株料がかかるというデメリットもあり、「何日くらい保有すると現物より高くつくんだろう?」と考えたことはありませんか?その疑問に応えるべくいくつかのパターンで計算してみました…続きを読む

いざ投資をはじめようとした時「株にするかFXにするか」で迷う人は多いと思います。FXと株式投資どちらが儲かるかは人によって、もしくは投資法によって変わりますが、これらの特徴やメリットデメリットを詳しく解説しますので今後の投資に活かしてください…続きを読む

株価というのは良い材料が出れば上がり、悪い材料が出れば下がるとされています。しかし実際は全体の地合いやトレンドがものをいい、どんなに業績が良くても地合いが悪かったりトレンドが下降気味だったら株価は下がり、逆に業績が悪くても地合いが良ければ株価が上がる…続きを読む

株主優待をリスクなく貰う方法としていわゆる「優待タダ取り」というものがあります。厳密には手数料や貸株料がかかるためタダにはならないものの、銘柄を選べばかなりお得になります。しかし色々と注意点やデメリットもありますので損をしないための具体的な説明をしていきます…続きを読む

信用取引の場合2013年1月から差金決済が解禁され同一資金でいくらでも取引できるようになりましたが、現物取引の場合は差金決済が禁止されており同日中の同一資金による同一銘柄の取引は1往復までしか行えません。分かりやすく詳しい仕組みを見てみましょう…続きを読む

委託証拠金が不足し追証が発生しつつも、それを無視し期限を過ぎてしまったらどうなるのか?私自身が経験した追証から建玉を損切りしたものの結局信用取引を停止され、その後信用取引口座継続の意思確認を経て信用口座が復活した経緯を書きます…続きを読む

割安感を測る指標としてPER(株価収益率)は投資判断でよく用いられ、一般的に数字が低ければ「割安」とされますが、“マイナス”のPERはどうなのでしょうか?これは前期や今期予想などが赤字の場合に見られ、指標として意味を成しませんがV字回復への期待を込めて買うという方法も…続きを読む

株式投資とギャンブルの違いは胴元がいるかどうかもそうですが、やった後に何も残らないギャンブルと違い投資を始めると経済に敏感になり、結果経済の勉強になりますし、世界の人々が集う市場に参加するというのは閉鎖的なギャンブルの世界とは全く別物です…続きを読む