株価と呼値で変わる短期売買の投資法

株で利益を出すことを考えた場合「安く買って高く売る」「高く売って安く買い戻す」が基本中の基本ながら、銘柄によっても動きは全然違いますし、株価と呼値を考慮しながら銘柄選定することで利益は大きく変わってきます。

株で儲けようとする場合、配当や優待などのインカムゲインを除けばキャピタルゲイン(差益)で利益を出すことになるのは当然の話。デイトレードなどの短期売買であればなおさらで、呼値や現在の株価による戦略も重要な意味を持ってきます。

株で利益を出すには様々な要素を総合的に判断しなければならないため、余計な要素は排除したいとは思いますが、投資法の知識のひとつとして株価と呼値による戦略の変化も頭の片隅に入れておいてください。

日本株の現在の呼値

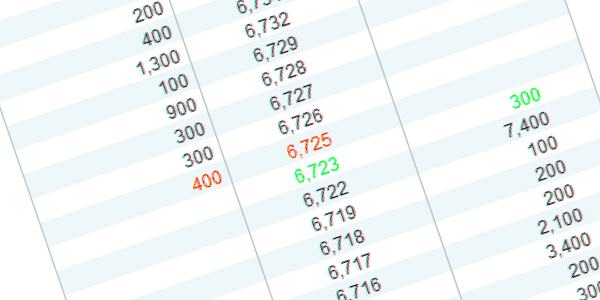

呼値とは簡単に言ってしまえば1ティック(株価の最小変動単位)がいくらかということに他ならず、これまで何度か変更され現在に至ります。現在は2015年9月24日に変更されたものが最新となっています。

| 呼値 | 呼値の単位 | ||

|---|---|---|---|

| TOPIX100構成銘柄 | その他の銘柄 | ~2015年9月23日 | 2015年9月24日~ |

| ~1,000円 | 0.1円 | 0.1円 | 1円 |

| 1,000円~3,000円 | 0.5円 | 0.5円 | 1円 |

| 3,000円~5,000円 | 0.5円 | 1円 | 5円 |

| 5,000円~10,000円 | 1円 | 1円 | 10円 |

| 10,000円~30,000円 | 5円 | 5円 | 10円 |

| 30,000円~50,000円 | 5円 | 10円 | 50円 |

| 50,000円~100,000円 | 10円 | 10円 | 100円 |

| 100,000円~300,000円 | 50円 | 50円 | 100円 |

| 300,000円~500,000円 | 50円 | 100円 | 500円 |

| 500,000円~1,000,000円 | 100円 | 100円 | 1,000円 |

| 1,000,000円~3,000,000円 | 500円 | 500円 | 1,000円 |

| 3,000,000円~5,000,000円 | 500円 | 1,000円 | 5,000円 |

| 5,000,000円~10,000,000円 | 1,000円 | 1,000円 | 10,000円 |

| 10,000,000円~30,000,000円 | 5,000円 | 5,000円 | 10,000円 |

| 30,000,000円~50,000,000円 | 5,000円 | 10,000円 | 50,000円 |

| 50,000,000円~ | 10,000円 | 10,000円 | 100,000円 |

めんどくさいから頻繁に変更するな。いやマジで。

呼値を分かりづらくしている要因は、東証一部の銘柄の中でも時価総額や出来高、売買代金などが大きく流動性の高い大型株100銘柄で構成し、その100銘柄に関しては呼値をより細かく設定している点。

上の表を見てもらえば分かるようにTOPIX100構成銘柄とその他の銘柄では呼値に大きな差があることが確認できると思います。これをもとに呼値や株価によって変える必要がある投資法について触れていきます。

デイトレードにおける呼値の重要性

TOPIX100の構成銘柄は売買代金や出来高が大きいため呼値を0.1円単位まで小さくすることより活発な取引が行われておりますが、手数料のことまで考慮すると0.1円単位の値動きを細かく拾っていくことはできないというのが実情です。

例えば業界トップクラスの安い手数料を誇るGMOクリック証券で信用取引を用いれば500万円以上の約定代金で手数料は無料になります。

ならばより多くの株数であれば0.1円単位の値動きでも利益が出そう…と考えるかもしれませんが、信用取引の場合たとえ秒単位の保有であっても1日分の金利がかかり、仮に500万円の取引をしたとすれば金利は約300円になります。

もし1株500円の株を10000株買ったとして、1ティック…つまり0.1円抜けば差益は1,000円。そして金利は300円となるため利益の7割しか残らないことに。そこから税金が20%引かれるわけですから実質利益は5割強になってしまう計算になります。

これがもし呼値が1円の銘柄であれば1ティック抜くだけで差益は10,000円になり、金利や税金を引かれても8,000円近く…つまり8割弱が残ることになります。

デイトレーダーの中には「0.1円単位の呼値の方が儲けやすい」という人もいるかもしれませんが、どんなに優秀なデイトレーダーでも毎回勝つことは不可能。

現実的には勝率7割であれば御の字といえるデイトレードにおいて、呼値が細かいことは手数料や金利、税金の割合が増えることを意味し命取りになりかねないのです。

呼値が投資に与える影響

細かすぎる呼値がデイトレードに向かないというのであれば、呼値は広めの方が良い…というわけではないのが株式投資の難しいことろ。

TOPIX100の構成銘柄以外だと今現在3,000円まで呼値は1円となっていますが、例えば1株100円の株と2,000円の株では呼値は1円で変わらないものの、動き方は全く異なります。100円の銘柄であれば1日の動きが5円程度で収まることが多い一方、2,000円の株では50~100円くらい動くことは珍しくありません。

そう考えると2,000円の株の方がよりハイリスクハイリターンのように感じるかもしれません。しかしそれは購入する株数が同じ場合の話であり、仮に100万円で目いっぱい買うと考えると…

- 100万円÷100円=10,000株

- 100万円÷2,000円=500株

仮に2,000円の銘柄の株価が100円の銘柄の10倍動くとしても、同じ資金で購入できる株数で考えると100円の株は20倍となるので、金額ベースでは100円の株の方がハイリスクハイリターンになります。

それもそのはず、100円の株が一方に5円動けば変動率は5%。2,000円の株が50円動いても変動率は2.5%だからです。

そのため低位株とも呼ばれるような1株あたりの株価が低い銘柄のほうが1日の変動が大きい傾向にあり、また多くの株数を買うことで1ティック抜くだけでも大きな利益を生むことから短期売買に向くと考えられるのです。

中長期投資なら呼値の細かいTOPIX100銘柄を

呼値が相対的に大きく1株当たりの株価が低い銘柄は短期売買に向いていますが、逆に考えれば配当や優待などのインカムゲインも想定した中長期投資を行うにはリスクが大きすぎる可能性があります。

インカムゲイン目的も含めた比較的安定的な中長期投資を考えるなら、呼値や値動きが小さい傾向にある1株数千円の株が狙い目か。特に1日の売買代金が大きい銘柄はそれが顕著になってきます。TOPIX100に採用される銘柄はうってつけ。

トヨタ自動車やキヤノンあたりはその典型でしょうか。

同じ呼値ならその範囲内でより株価の大きいもののほうが値動きが小さい傾向にあるのは前述の通り。0.1円の呼値であれば800~900円くらいのものを、1円の呼値であれば8,000~9,000円くらいのものを選ぶと比較的安全になります。

もちろん銘柄によっては大きく動くものもありますので、銘柄ごとのクセを考慮する必要があるのは言うまでもない。

自分の投資スタンスに合わせて呼値や株価を選ぼう

あなたがもし銘柄ありきで投資を考えるなら、呼値や現在の株価を考慮する必要はないでしょう。ある銘柄に将来を感じるのであれば、長期保有を見据え呼値や株価にかかわわず購入するべきだからです。

一方で、値動きや差益を第一に考えるのであれば呼値や現在の株価は無視できない要素になります。特にデイトレードやスキャルピングといった短期売買においてはこれが明暗を分けることもあるほど。

呼値や株価による値動きの違いはある程度株式市場に接していれば感覚的に分かってくるものですが、同じ株価、同じ呼値でも銘柄の“癖”によって値動きが全く違うことも多々ありますので、自分に合った銘柄を探すのも勝利への近道といえます。

個人的にはTOPIX100の構成銘柄ではなく、かつ1株の株価が安い上に出来高が大きく、1日の中で株価がある程度動く傾向にある商船三井<9104>や三井化学<4183>、住友化学<4005>、日本電気<6701>などを注視しています。

値動きだけでいえばデイトレーダーが多い新興市場の方がいいかもしれませんが、比較的安全な東証一部銘柄での短期売買を考えている人は参考にしてみて下さい。

あわせて読みたい関連記事

信用取引は現物取引に比べ圧倒的に安い手数料が魅力のひとつです。しかし毎日金利や貸株料がかかるというデメリットもあり、「何日くらい保有すると現物より高くつくんだろう?」と考えたことはありませんか?その疑問に応えるべくいくつかのパターンで計算してみました…続きを読む

いざ投資をはじめようとした時「株にするかFXにするか」で迷う人は多いと思います。FXと株式投資どちらが儲かるかは人によって、もしくは投資法によって変わりますが、これらの特徴やメリットデメリットを詳しく解説しますので今後の投資に活かしてください…続きを読む

株価というのは良い材料が出れば上がり、悪い材料が出れば下がるとされています。しかし実際は全体の地合いやトレンドがものをいい、どんなに業績が良くても地合いが悪かったりトレンドが下降気味だったら株価は下がり、逆に業績が悪くても地合いが良ければ株価が上がる…続きを読む

株主優待をリスクなく貰う方法としていわゆる「優待タダ取り」というものがあります。厳密には手数料や貸株料がかかるためタダにはならないものの、銘柄を選べばかなりお得になります。しかし色々と注意点やデメリットもありますので損をしないための具体的な説明をしていきます…続きを読む

信用取引の場合2013年1月から差金決済が解禁され同一資金でいくらでも取引できるようになりましたが、現物取引の場合は差金決済が禁止されており同日中の同一資金による同一銘柄の取引は1往復までしか行えません。分かりやすく詳しい仕組みを見てみましょう…続きを読む

委託証拠金が不足し追証が発生しつつも、それを無視し期限を過ぎてしまったらどうなるのか?私自身が経験した追証から建玉を損切りしたものの結局信用取引を停止され、その後信用取引口座継続の意思確認を経て信用口座が復活した経緯を書きます…続きを読む

割安感を測る指標としてPER(株価収益率)は投資判断でよく用いられ、一般的に数字が低ければ「割安」とされますが、“マイナス”のPERはどうなのでしょうか?これは前期や今期予想などが赤字の場合に見られ、指標として意味を成しませんがV字回復への期待を込めて買うという方法も…続きを読む

株式投資とギャンブルの違いは胴元がいるかどうかもそうですが、やった後に何も残らないギャンブルと違い投資を始めると経済に敏感になり、結果経済の勉強になりますし、世界の人々が集う市場に参加するというのは閉鎖的なギャンブルの世界とは全く別物です…続きを読む